今回は薬剤師とお金についてのお話です。

つかさ

つかさ皆さん、お金は必要でしょうか?

こう質問をすると、100人中100人がYESと答えるかと思います。

しかし、義務教育で習わなかった弊害か、薬剤師に限らず日本人はお金の勉強というものをほとんどしないまま人生を終えてしまいます。

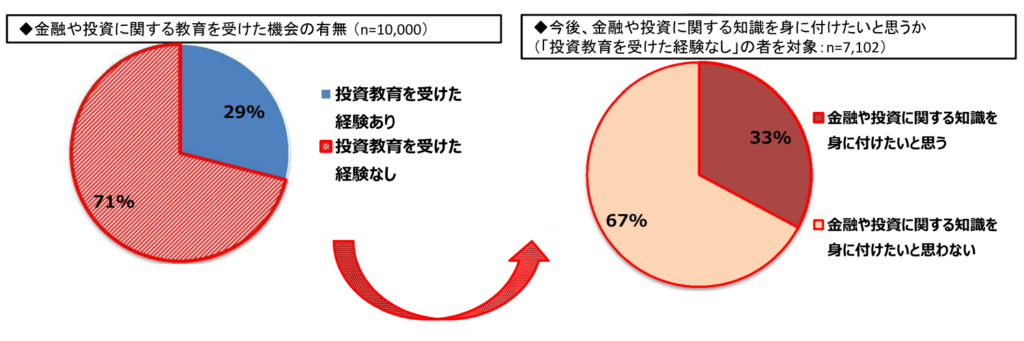

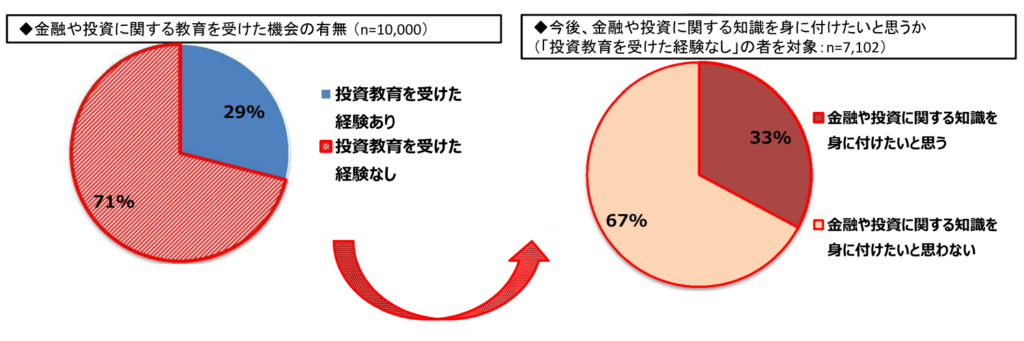

金融庁の調査では、1万人を対象にした調査で、約7割が「金融や投資に関する教育を受けたことがない」と回答しています。また、その中の約7割は「金融や投資に関する知識を身に付けたいと思わない」と回答しています。

「国民のNISAの利用状況等に関するアンケート調査(平成28年2月)」(金融庁委託調査)

そもそも日本では、お金の話をすることは下品であったり、はしたないという風潮すら出来てしまっているのです。

しかし、断言します。

お金の勉強は絶対にした方良いです。

なぜなら皆さんご存じの通り、知識は力となるからです。

皆さんも普段薬局業務をしていて、「薬の知識がない方がよかった。」なんて思ったことは一度たりとも無いはずです。もちろん私たちの業界でも、間違った・偏った情報を鵜呑みにしてしまうことで、不利益が生じてしまうことはあります。

しかし、それを重々知っている皆さんだからこそ、正しい知識を身に付ければ、加工し有効活用ができると考えます。

人生の根幹に関わるお金についての勉強を、しなくていいわけがありません。

かく言う私も、30代になってからお金の勉強を始めたばかりで、知識がつけばつくほど、もっと前から知って行動できていれば……と思うことだらけです(笑)。

しかし、それでも今が人生で一番若いときであることだけは確かです。

この分野についてはまだまだ私も勉強中のため、皆さんと共に勉強をしていきたいと思います。

一緒に頑張っていきましょう!

さて、前置きが長くなってしまいました。

この記事では、その第一歩目として、シンプルにとても有用な制度である、NISAとiDeCoについて紹介していきたいと思います。

こう言うと、皆さんの中には、

- NISAやiDeCoがいいものとよく聞くけど、悪いうわさも聞く、何を信じればいいかわからない

- 自分の人生の中で、NISAやiDeCoが本当に有用なのかわからない

- 投資をする制度みたいだけど、投資ってギャンブルじゃないの?

- 薬剤師は生涯学習が必要とされる中、お金の勉強をする時間なんかそんなに取れないよ

といった想いを持つ方も多いのではないでしょうか。

この記事を読むことで、

- NISA、iDeCoの制度の概要

- そのメリット、デメリット

- 株式投資についてのさわりの知識

- 薬の勉強もしながら、老後や子どもの教育費に悩まず、これからを豊かに生きるための術

を学ぶことができます。

そして、これから少しずつより豊かな生活を手に入れるための第一歩を踏み出すことができます。

この記事を書いている私は、薬剤師歴18年、投資歴6年、ファイナンシャルプランナー。積み立てNISAについては制度開始初期から利用し、現在まででNISAの範囲内のみで約200万円(6年間で約2倍)の利益を出せています。まだまだ勉強中の身ではありますが、ここまでで得た知見を皆さんと共有させていただければと思います。

これらの制度について検索をしても、証券会社ホームページからの解説が多く、「ポジショントークなのかどうかの判断をつけられない!」と思ったことは無かったでしょうか?

皆さんと同じ薬剤師としての視点から、フラットな立場として紹介をしていきたいと思います。

NISA・iDeCoとはどういった制度かザックリ解説

NISAとは

本記事ではNISAの詳細は本題ではないため、ザックリと解説をしていきます。

NISA(小額投資非課税制度)とは、その名の通り。

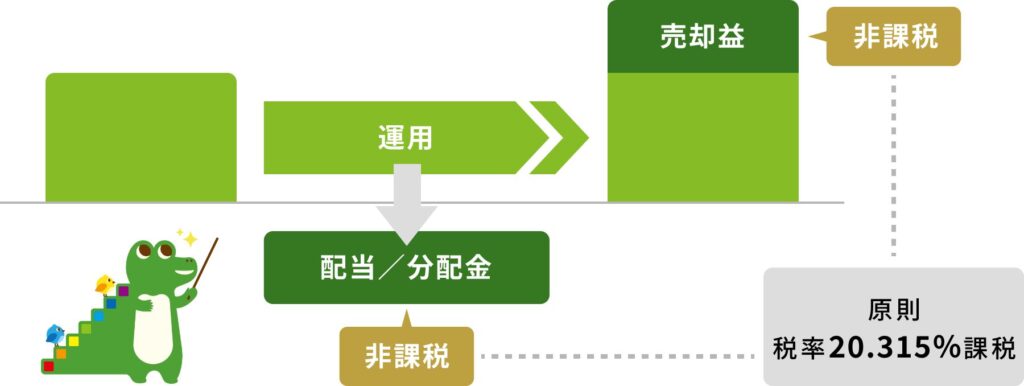

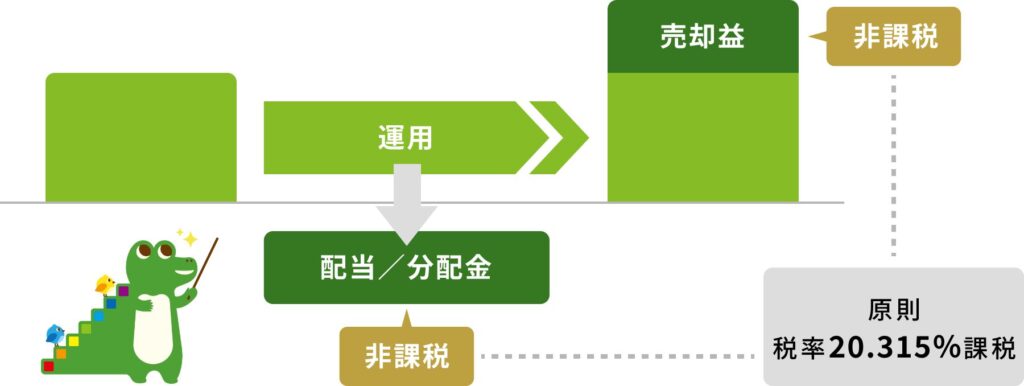

投資で得た利益に対して、本来かかるはずの税金がかからなくなる制度です。

通常、投資をして得た利益からは、約20%ほどの税金が取られることになりますが、それがなんと0%になります。

例えば500万円運用し、600万円に増えた(100万円の利益を得た)とします。この場合、本来ならば利益100万円のうち約20%である20万円を納税して80万円を得られます。

それがNISA制度の範囲内ならば丸々100万円を得られる、ということです。

(金融庁HPより)

決められた金額上限内(1800万円)であれば、この非課税状態を恒久的に利用し続けられます。

単純に本来かかる税金の分だけ得をする制度ということですね。

NISAは積み立て投資枠と成長投資枠の二つの枠で成り立ちます。

ここもザックリ解説をすると、

積み立て投資枠:毎月の設定金額を決めて月ごと(もしくは週・日ごと)に同じ金額を淡々と積み上げていく枠のこと

成長投資枠:こちらは積み立て投資枠と違い、好きなタイミングで株を購入することができます。買い方は自由なので、逆に積み立て投資枠と同じように積み立て設定をして、積み立て投資として運用を行うことも可能です。

制度の穴を突いて、年初に両枠のほぼすべて(360万円)を一括投資をする荒業もありますが、ここでは割愛させていただきます。

NISAのデメリット

ここまでいいことばかりを紹介しましたが、もちろん、悪いところもあります。

それは、

・入れた金額よりも減ってしまう(元本割れ)可能性がある

ということです。投資である限り、当然ノーリスクとはいきません。

ただし、投資方法を工夫することで、リスクを最大限まで下げつつ成果をあげることは可能です。

もっと詳しく知りたい方は、こちらの記事へ↓(NISAの記事リンク)

iDeCoとは

つづいて、iDeCoについてもザックリと解説をしていきます。

iDeCo(個人型確定拠出年金)とは、日本の私的年金制度の一つで、個人が自らの意思で加入し、将来の退職金や年金を積み立て投資にて運用するための制度です。

iDeCoのメリット

この制度には3つの節税効果があります。

1.税制優遇:iDeCoには大きな税制優遇があり、掛金が全額所得控除の対象となります。これにより、所得税と住民税の負担が軽減されます。

| 掛け金\年収 | 500万円 | 600万円 | 700万円 | 800万円 |

|---|---|---|---|---|

| 10000円/月 (120000円/年) | 24,000円 | 24,000円 | 36,000円 | 36,000円 |

| 15000円/月 (180000円/年) | 36,000円 | 36,000円 | 54,000円 | 54,000円 |

| 20000円/月 (240000円/年) | 48,000円 | 48,000円 | 72,000円 | 72,000円 |

| 23000円/月 (2760000円/年) | 55,200円 | 55,200円 | 82,800円 | 82,800円 |

こちらは年収と掛け金ごとの大まかな節税効果の目安表です。

例えば年収600万円の薬剤師がiDeCoの最高掛け金である毎月23,000円で運用を行った場合、年間で276,000円を掛けることとなり、運用の結果問わず約55,200円もの節税効果があります。

(55,200円税金として納めなくてよい=55,200円が丸々手元に残る)

自身の資産を運用しているだけで節税が受けられるのは、税制上かなり優遇されていると言えます。

節税効果に加えて、当然運用により増えた金額も資産として得られます。

そして、もし運用があまり上手くいかないことがあっても、節税効果は失われません。そういった意味でもやり得な制度と言えるでしょう。

2.運用益非課税:iDeCoで得られた運用益は、通常の投資と異なり、NISA同様に非課税となります。これにより、運用益を最大限に活用できます。

3.受取時の税制優遇:iDeCoの受取時にも税制優遇があります。年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」が適用されます。

ただし、実際の退職金と重複はできない控除であるため、受け取り方には注意が必要です。こちらはNISAとは異なる点です。

iDeCoのデメリット

・入れた金額よりも減ってしまう(元本割れ)可能性がある(一般的にNISAより低リスク)

・60歳まで引き出せない

これらのデメリットは、投資方法や目的をしっかり定めることで、そのデメリットを大幅に解消することができます。

もっと詳しく知りたい方は、こちらの記事へ↓(記事準備中)

積み立て投資とは~5つの特徴とシミュレーション~

ここまで読んでいただければピンと来た方も多いかと思いますが、NISA、iDeCoはどちらも積み立て投資を税制上有利に長期的に運用できるもの、となります。

積み立て投資とは

では、積み立て投資とはいったいどういうものなのかを解説していきます。

積み立て投資とは、定期的に一定額を投資する方法です。例えば、毎月一定の金額を株式や投資信託などに投資することが一般的です。この方法は、リスクを分散し、投資タイミングの影響を減らすことができます。その特徴と利点として、以下が挙げられます。

- 定額投資: 毎月一定額を投資するため、購入価格が高いときには少ない数量、安いときには多い数量を購入することになります。これにより、長期的には平均購入価格を平準化する効果があります(ドルコスト平均法)。

- リスク分散: 一度に大きな金額を投資するのではなく、時間をかけて分散して投資するため、市場の変動リスクを減らすことができます。

- 習慣化: 定期的に投資することで、投資を習慣化しやすくなります。長期的な資産形成がしやすくなるメリットがあります。

- 簡便さ: 自動引き落としや積立プランを利用することで、手間をかけずに投資を続けることができます。

- 複利効果:長期間にわたり継続的に投資することで、投資元本が増え、さらにその元本から得られる利益も増えるため、複利効果を享受できます。

このように、積み立て投資は時間的・金額的リスクをそれぞれ抑えながら長期的に資産を増やすための有効な手段として、初心者からプロまで、多くの投資家に利用されています。

ちなみに、これと対比する言葉で一括投資というものがあります。

こちらは例えば数百万円といった大金を一つの銘柄に一度に投資することを指します。

高いリターンを短い期間で得られる可能性があるというメリットがありますが、リスクも大きく、そのタイミングの難しさから初心者には向いていない手法となります。

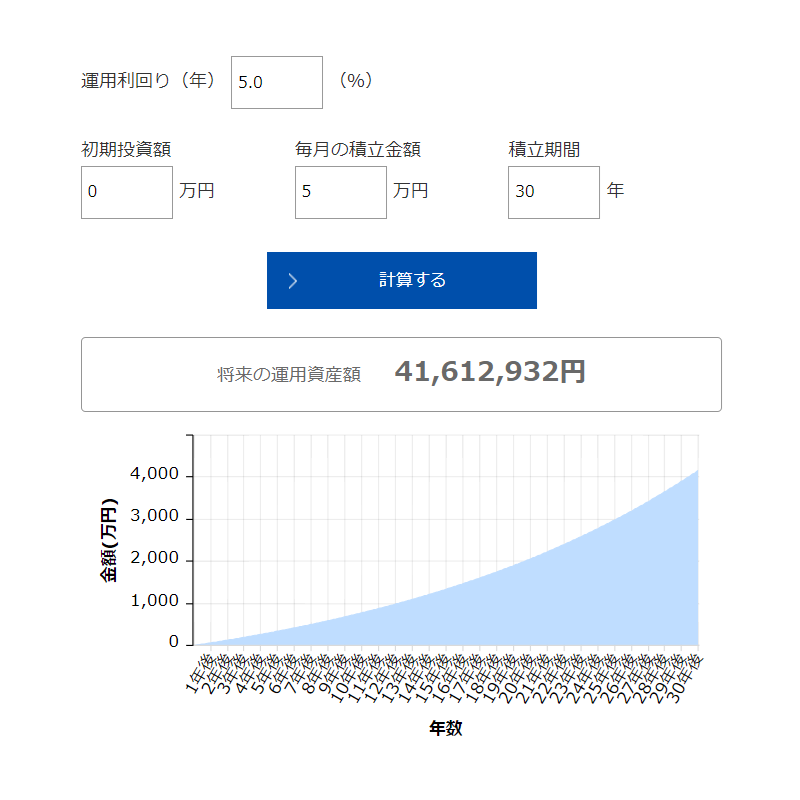

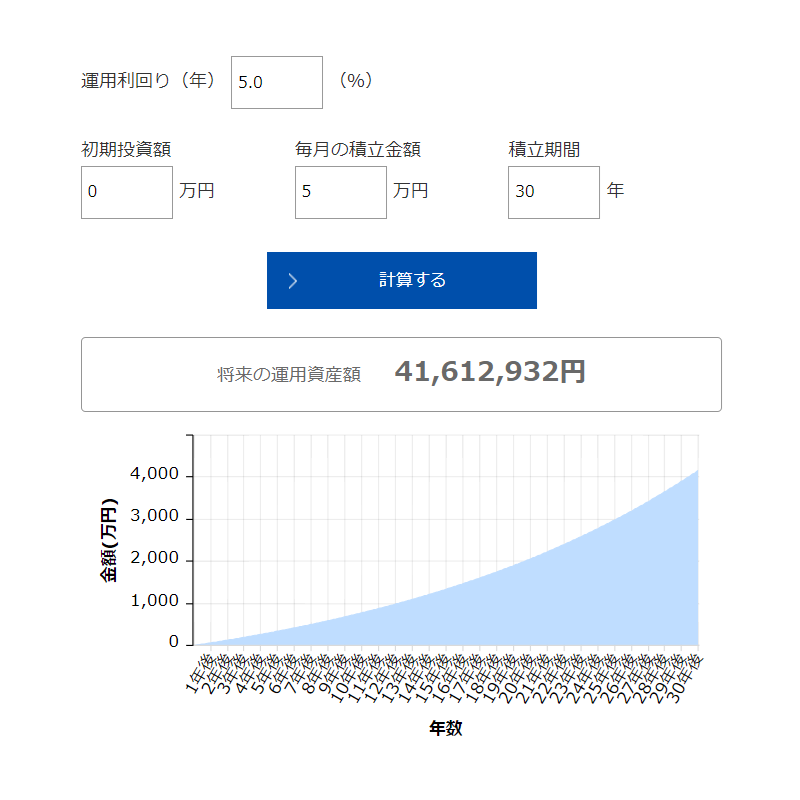

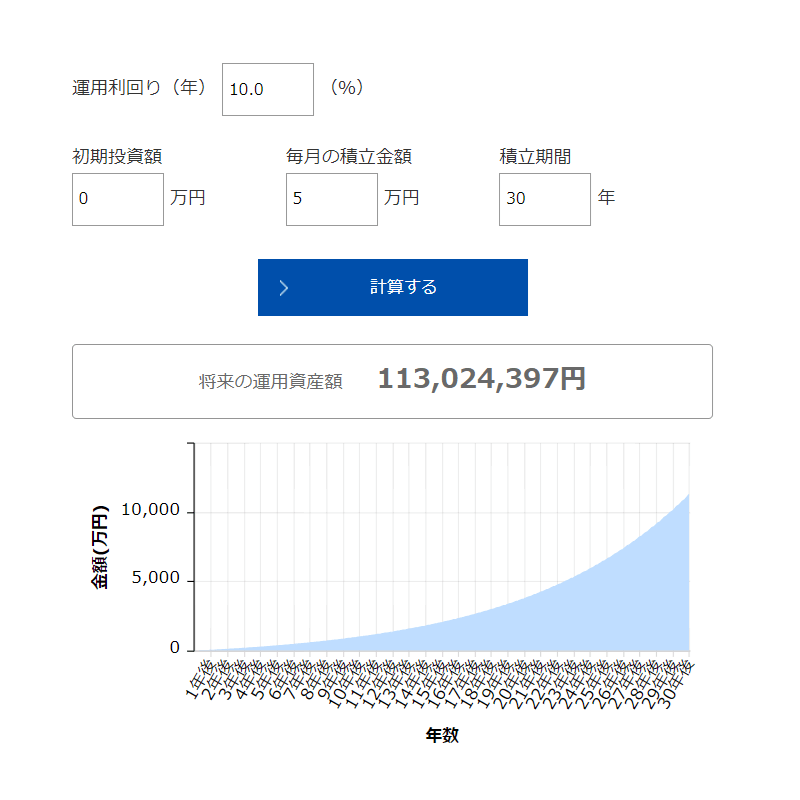

シミュレーション ~年利5%~

ひとつの例として、毎月5万円を年利5%(一年で5%増える)で30年間積み立て投資を続けたら、30年後の投資資産はどうなるのか見てみましょう。

(資産簡単シミュレーション/アセットマネジメントOneを使用)

いかがでしょう。

1年後には約14000円の利益しか出ておらず、こんなものかと思うかもしれません。

それをコツコツ続けることで、利益が利益を生み、元金計1800万円から4160万円と、2倍以上にまで膨れ上がります。

皆さんの想像を超えてくれましたでしょうか?

これは先ほども述べた「複利効果」の力によるものです。

もちろん、このシミュレーションでは年利5%という仮定のもとに成り立っています。

なので、「現実はそんな甘くないんでしょ?」と思う方も多いかと思います。

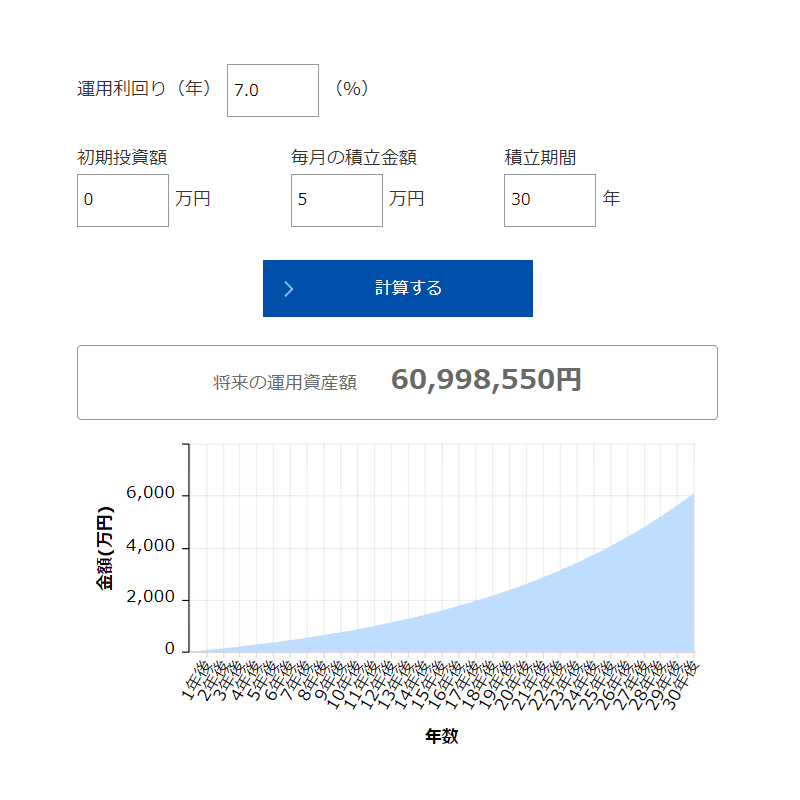

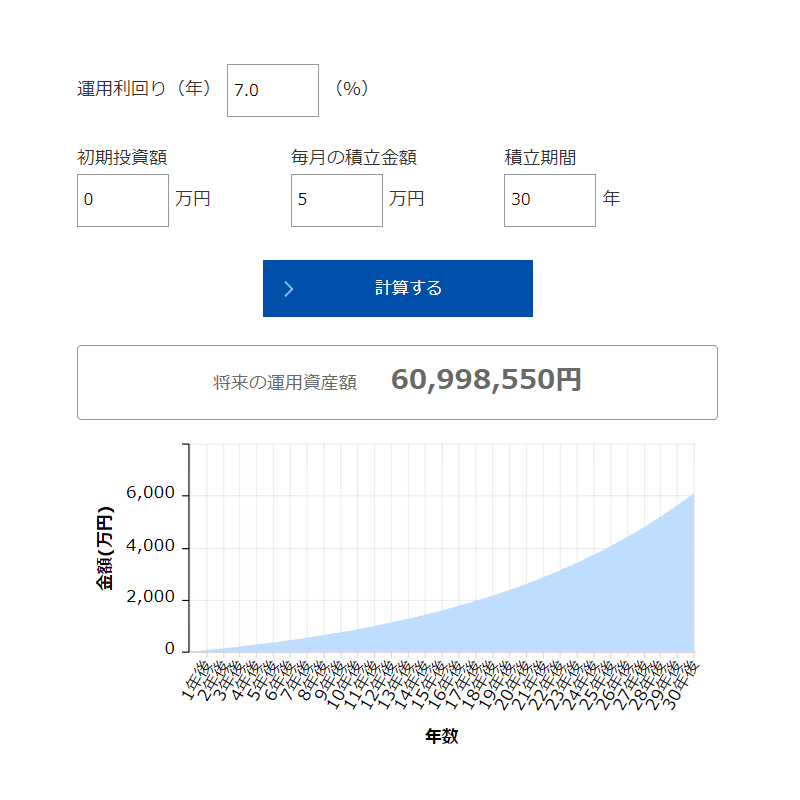

しかし、NISA投資で人気の全世界株式(オール・カントリー)やS&P 500の指数を基準としたインデックスファンドにおいて、ここ30年間の成績はそれぞれ年利約7%、年利約10%と、5%を大きく上回っております。

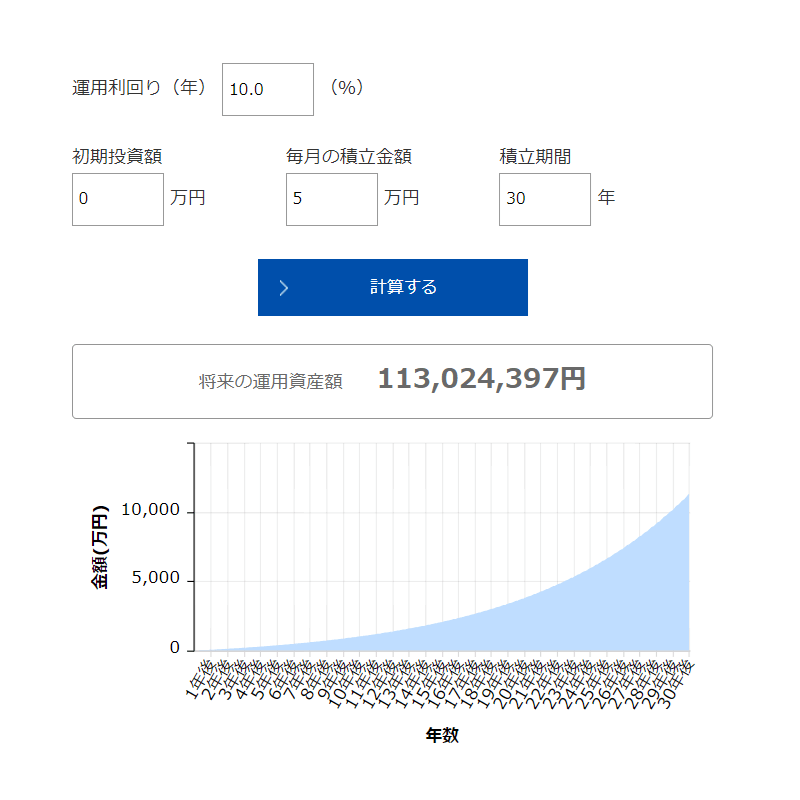

シミュレーション ~全世界株、S&P500~

試しにこの2つの指数のファンドの年利に当てはめてシミュレーションをしてみましょう。

いかがでしょうか。

とても夢のある数字となっているかと思います。

仮に30年前に同じことができていれば、億り人になれていたという実際の歴史ですね。

もちろん未来も同じ年利となるかどうなるかはわかりません。

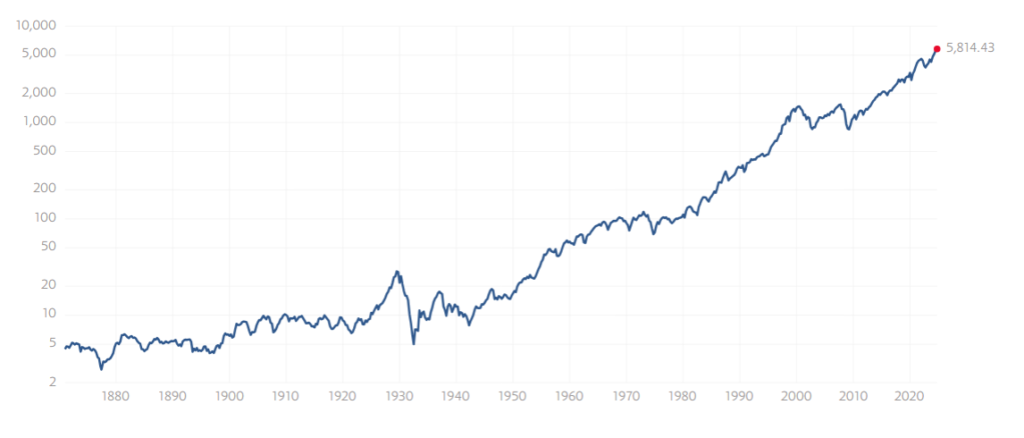

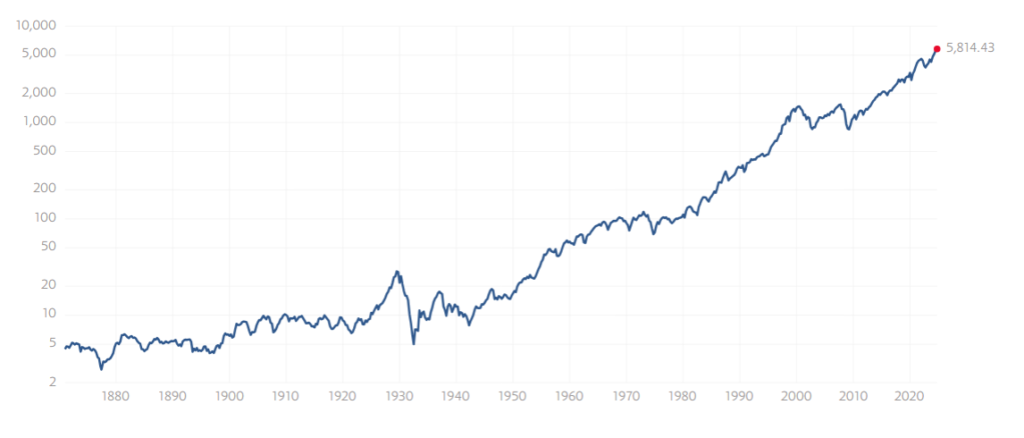

しかし、少なくともここ150年間、株式経済は右肩上がりに成長を続けております。

S&P500指数の150年のチャート(http://www.multpl.com/より引用)

これからも、人間が資本主義の中で営みを続けている限り右肩上がりになると予測されています。

日本の政府もそう予測するからこそ、今こうしている間にも国費で何百兆円もの運用を行っています。

そして国民にも自身で豊かな生活や老後を送るための資産形成してもらうために、NISAやiDeCoを通して資産の運用を促しているのです。

逆に言えば、「国の年金はもう限界が来ているから自分で頑張ってね」というメッセージにも取れますね。(汗)

薬剤師が長期積み立て投資に向いている5つの理由

さて、ここまで長くなってしまいましたが、そろそろ本題に入りたいと思います。

なぜ私が、薬剤師が長期積み立て投資に向いていると思うのか。

その理由には、以下の点が挙げられます。

- 安定した収入: 薬剤師は比較的安定した職業であり、定期的な収入を平均より多く得やすいです。これにより、毎月一定額を途切れることなく積み立てることが可能です。

- 長期的な視点: 積立投資は長期的な視点で資産を増やすことが目的です。国家資格である薬剤師としてのキャリアも長期間にわたり安定しているため、長期投資に向いています。

- 時間的余裕: 積み立て投資は一度設定してしまえば、毎月自動的に投資が行われます。こまめな確認や設定の変更は必要ないため、日常業務や日々の勉強で忙しい薬剤師でも手間をかけずに資産形成ができます。

- 初期の年収が高い: 薬剤師は初年度から年収が高いことが多いです。積立投資は早い時期での入金力の差により、長期的にみて大きな差が出やすいものです。そこでスタートダッシュを切れるのは大きなメリットとなります。一方で、年収の増加率は決して高い方とは言えません。大事なライフイベントの際や老後になってから、お金が足りない!なんてことがないように、スタートダッシュを決めていくことはとても重要なこととなります。

- 働き方選択の自由度の高さ:ある程度資産が貯まってくれば、FIRE(早期リタイア)も視野に入ってくる方も多いかと思います。そういった時に、パートや派遣など、働き方の自由度の高い職業であることを活かして、人生の選択肢を増やすことができます。

これらの理由から、薬剤師にとって積み立て投資は資産形成の一つの有効な手段となり得ると言えます。

ここまで説明してきた手法の再現性が非常に高いということですね。

むしろこれだけ薬剤師にマッチした税制上に有利な制度が存在するのに、利用しないでいるのは非常にもったいないと言えるかと思います。

積み立て投資に向いていない人

積み立て投資についてここまで学んできて、興味が出てきた方も多いのではないかと思います。

とはいえ、これは誰にでも、万人に向いている手法かというとそういうわけではありません。

それは、以下のような状況の人です。

- 宵越しの金は持たねぇ。今を生きるんだ!という人

それはそれでカッコいい生き方ではないかと思います。

安定志向の薬剤師の中では少ない考え方かもしれません。

是非貫いていって欲しいです!

- 日々の生活がカツカツになってしまっている人

今すぐ転職活動をしましょう!

国家資格である薬剤師免許をもっていて、そのような状況になっているのは本当にもったいないです。

ひとまず転職サイトへの登録だけでもおすすめします。

現在の全国の薬剤師の相場や、転職の流れ等、相談するだけでも意味があります。

自身の立ち位置を理解し、知った上で今の職場で働くという選択肢をとることも悪くないと思います。

逆に言えば、

- 将来のために資産形成をしておきたい人

- 日々の生活のなかで、ある程度の余剰資金を出せている人

は、確実に積み立て投資に向いています。 すぐにでも制度の利用を検討していきましょう!

まとめ

- お金の勉強は資本主義社会を生きるすべての人に必要なものである

- NISA、iDeCoは税制上において優遇された、積み立て投資を行うための制度

- 積み立て投資は、時間的・金額的リスクを抑え、生活を豊かにしてくれる可能性がある

- 薬剤師は特に積み立て投資に向いているので、節税対策としてもNISA、iDeCoを利用すべき

- 明日の生活もままならない薬剤師は転職を検討しましょう

- 将来のために資産形成を考えており、現在の生活で余剰資金がある人は、是非是非これらの制度の利用を検討しましょう

以上です。

ここまで読まれた皆さん。大変お疲れ様でした。

いかがでしたでしょうか?

お金の勉強の大切さやNISAやiDeCoについて少しでも理解が深まったならば幸いです。

余談ですが、老後2000万円問題がいつの間にか3000万円問題となっているようですね。

私が高齢者になる頃には老後1億円問題くらいでしょうか。(笑)

30代後半である私以下の世代は、実際のところ年金はほとんど期待できないと言っていいでしょう。

私たちは、子どもを育て十分な教育を受けさせつつ、自分の老後は自分で支えなければなりません。

そのためにも、今から資産形成を頑張っていきましょう!

この分野においてはまだまだ若輩者ですが、少しでも皆さんのお役に立てればと思います。

何かあればお気軽にご質問をしてください。

過去の自分に勝てるのは、これから行動をする自分だけです!

楽しみながら学んでいきましょう!

執筆者:一ノ瀬 司

コメント